La recientemente sancionada Ley 27.430 (publicada en el boletín oficial el 29/12/17), que reforma ampliamente el sistema tributario e implementa un revalúo impositivo de bienes, trae aparejadas importantes modificaciones en materia laboral y de la seguridad social. Analizamos cada una de ellas, a la espera de la reglamentación, que en algunos casos resulta de suma importancia para la concreta aplicación de la misma.

Impuesto a las ganancias

En primera instancia, debemos apuntar que las disposiciones previstas en el título de la ley destinado al impuesto a las ganancias (Título 1), van a ser de aplicación a partir del 1º de enero de 2018, ya que la norma en su artículo 86 establece que las disposiciones de este Título surtirán efecto para los ejercicios fiscales o años fiscales que se inicien a partir del 1° de enero de 2018.

Con lo cual, para el caso de rentas correspondientes a personas humanas – en nuestro caso los trabajadores – surtirán efecto para el año fiscal 2018, que se extiende desde el 1º de enero hasta el 31 de diciembre.

Deducción especial

El artículo 23 de la ley de impuesto a las ganancias (LIG) establece las deducciones personales destinadas a las personas humanas. Está ordenado en tres incisos:a

a) Deducción en concepto de ganancia no imponible;

b) Deducción por cargas de familia;

c) Deducción especial.

La reforma modifica este último inciso c), que ahora va a hacer referencia al inciso a) a fin de determinar esta deducción especial, como sucede en la práctica, sólo que hasta ahora se apelaba a transcribir el monto de la deducción por ganancia no imponible, en vez de remitir al mismo.

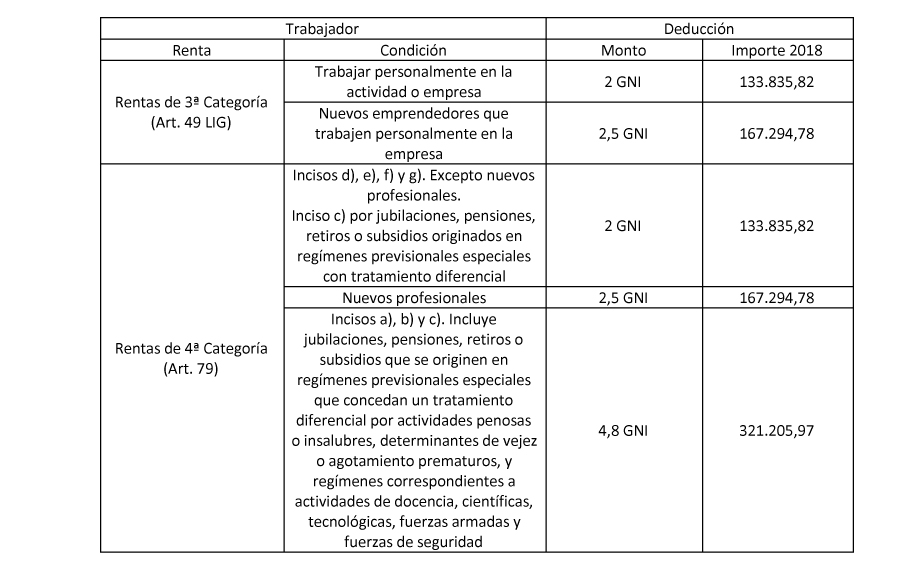

Es decir, ahora directamente se deja en claro que el monto de la deducción especial va tomar como base la ganancia no imponible (GNI), con las siguientes particularidades:

- Será equivalente a la dos (2) veces la GNI – esto es, se incrementará en una vez – en caso de tratarse de:

– Ganancias netas del artículo 49 (rentas de tercera categoría), obtenidas por las personas humanas, siempre que trabajen personalmente en la actividad o empresa y,

– Ganancias netas del artículo 79 de la LIG (cuarta categoría, cualquiera de los incisos del artículo).

2. Será equivalente a 2,5 veces la GNI (dos veces y media), en caso de personas del inciso 1 anterior, pero que además revistan la condición de “nuevos profesionales” o “nuevos emprendedores”.

3. Será de 4,8 veces la GNI (se incrementa en 3,8 veces), cuando se trate de ganancias netas comprendidas en los incisos a), b) y c) del artículo 79 de la LIG.

Recordemos que en el Artículo 79, los incisos mencionados en el precedente punto 3 refieren a:

a) Desempeño de cargos públicos, sin excepción, incluidos los cargos electivos de los Poderes Ejecutivos y Legislativos. Así como magistrados, funcionarios y empleados del Poder Judicial nombrados a partir del año 2017, inclusive.

b) Trabajo en relación de dependencia

c) Jubilaciones, pensiones, retiros o subsidios originados en el trabajo personal y en la medida que hayan estado sujetos al pago del impuesto, y de los consejeros de las sociedades cooperativas.

La condición para acceder al cómputo de la deducción, tal como estaba previsto en la anterior redacción de la norma (actualmente aplicable como comentamos), es que se hayan pagado (o incluido en plan de facilidades a la fecha de vencimiento de la declaración jurada), los aportes al régimen de trabajadores autónomos del Sistema Integrado Previsional Argentino (SIPA) o a las cajas de jubilaciones sustitutivas correspondientes.

Mediante la reglamentación se establecerá qué se entenderá por “nuevos profesionales” y “nuevos emprendedores”, así como el procedimiento a seguir en el caso de que se obtengan conjuntamente ganancias comprendidas en el punto 1 a 3 que mencionamos anteriormente.

Otra novedad que establece la modificación al inciso c) del artículo 23, es que no se va a aplicar la deducción especial incrementada de 4,8 veces la GNI en los casos de jubilaciones, pensiones, retiros o subsidios que se originen en regímenes previsionales especiales, que concedan un tratamiento diferencial, excluidos:

- Regímenes diferenciales dispuestos en virtud de actividades penosas, insalubres, determinantes de vejez o agotamiento prematuros (como las actividades de la construcción y trabajo agrario).

- Regímenes correspondientes a las siguientes actividades:

-

- Docentes

- Científicas

- Tecnológicas

- Fuerzas armadas

- Fuerzas de seguridad

En consecuencia, la situación a partir del 1° de junio de 2018 respecto de las deducciones personales, quedaría de la siguiente manera:

Como novedad, además de la caracterización de los “nuevos profesionales y emprendedores”, se destaca el reconocimiento de una deducción mayor para los autónomos, que venían siendo relegados respecto de los asalariados en el cómputo de las mismas, duplicando su importe.

Como novedad, además de la caracterización de los “nuevos profesionales y emprendedores”, se destaca el reconocimiento de una deducción mayor para los autónomos, que venían siendo relegados respecto de los asalariados en el cómputo de las mismas, duplicando su importe.

Condición de residencia

Si bien el cambio en el artículo 26 de la LIG es mínimo, no viene mal hacer referencia al mismo, en parte para recordar que la condición de residencia que establece este artículo 26 de la LIG es aplicable sólo a los efectos de las deducciones del artículo 23.

Es decir, para que una persona humana (según la nueva redacción) pueda computarse las deducciones establecidas de acuerdo a lo que vimos en el punto anterior, debe haber vivido más de 6 (seis) meses en el país en el transcurso del año fiscal.

Además de la adecuación del término “persona humana” (producto de la recepción de la terminología del código de fondo) en vez de persona de existencia visible – de paso hacemos mención al hecho que hubiera sido razonable procurar la modificación de este término a lo largo de todas las referencias que se hacen en la LIG – se individualiza a la Ciudad Autónoma de Buenos Aires (CABA) como jurisdicción.

Modificaciones al artículo 79

Recordemos que este artículo hace una enumeración de las rentas comprendidas consideradas a los efectos de la ley como ganancias de la cuarta categoría, en un total de siete incisos.

A los efectos de las rentas que nos ocupan, la referencia es relevante respecto de los primeros tres incisos (a, b, y c) que mencionamos anteriormente.

El artículo 47 de la ley 27.430 incorpora un como segundo párrafo el texto que sigue:

“Sin perjuicio de las demás disposiciones de esta ley, para quienes se desempeñen en cargos directivos y ejecutivos de empresas públicas y privadas, según lo establezca la reglamentación quedan incluidas en este artículo las sumas que se generen exclusivamente con motivo de su desvinculación laboral, cualquiera fuere su denominación, que excedan los montos indemnizatorios mínimos previstos en la normativa laboral aplicable. Cuando esas sumas tengan su origen en un acuerdo consensuado (procesos de mutuo acuerdo o retiro voluntario, entre otros) estarán alcanzadas en cuanto superen los montos indemnizatorios mínimos previstos en la normativa laboral aplicable para el supuesto de despido sin causa.”

Si bien se dio marcha atrás con la intención de los legisladores de gravar las rentas por desvinculaciones que superen determinado monto, se insiste en la idea de hacer caso omiso a la jurisprudencia reciente de la Corte, el camino trazado a través de varias Circulares de la misma AFIP y la propia interpretación del fisco en este sentido, así como la opinión de calificada doctrina, en pos de forzar la gravabilidad de las sumas percibidas producto de una desvinculación que exceda determinados límites, para el caso de cargos directivos y ejecutivos.

No vamos a redundar demasiado en este punto, que ya fue tratado en un artículo anterior. Simplemente vamos a enfatizar en la cuestión medular a la que debe atenderse, y el hecho de haber desaprovechado la oportunidad de dejar clara una postura enmarcada en la razonabilidad, plasmándola en la norma legal.

La teoría de la fuente, que es la que debe aplicarse para el caso de las personas humanas a fin de determinar la existencia de renta gravada en su cabeza, implica la coexistencia de tres condiciones:

- Periodicidad: que exista una periodicidad (real o potencial) que implique la posibilidad de obtener una ganancia en el tiempo en base a la profesión, oficio o, en nuestro caso, el trabajo personal ejecutado en relación de dependencia. Esto es, que exista la posibilidad de que el ingreso se repita en un futuro como consecuencia de la actividad del contribuyente.

- Habilitación: que la fuente se encuentre en condiciones de generar una renta, es decir “habilitada” para generar ganancia.

- Permanencia: que la fuente permanezca en el tiempo luego de generar la renta y no se agote o extinga al producirla.

Dijimos que resultaba concluyente y determinante el dictamen de la procuradora Laura Monti, en el fallo Negri, Fernando Horacio c/EN – AFIP-DGI, del 15/07/14, referido a la gravabilidad en ganancias respecto de una gratificación. Dictamen en el que se sustenta la Corte Nacional para declarar procedente el recurso extraordinario y revocar la sentencia apelada por el Estado Nacional:

“…resulta inevitable colegir que la “gratificación” en trato carece de la periodicidad y de la permanencia de la fuente necesarias para quedar sujeta al gravamen, en los términos del art. 2°, inc. 1°, de la ley del impuesto a las ganancias, ya que es directa consecuencia del cese de la relación laboral. Dicho en otros términos, desde un orden lógico de los sucesos, se impone reconocer que primero ocurre el cese de la relación de trabajo y, luego, como consecuencia del acuerdo al que arribaron las partes, nace el derecho al cobro de ese concepto.”

Con lo cual, al extinguirse la fuente productora de ingresos, no habrá permanencia ni periodicidad de la fuente productora, condiciones necesarias para la existencia de renta gravada. Pues como dice la procuradora, primero se extingue el vínculo laboral, y luego, como consecuencia de ello y con posterioridad, surge el derecho al cobro de las indemnizaciones.

Por eso es que entendemos que incluso las indemnizaciones por omisión de preaviso, vacaciones no gozadas e integración del mes de despido, tampoco debieran estar alcanzadas por el tributo, al darse como consecuencia del cese laboral, siguiendo el criterio expuesto.

Con la reforma, en este punto, lo que se hace es retroceder en el camino que se venía trazando a nivel jurisprudencial y doctrinario, e incluso por el mismo fisco.

Tampoco se eliminó la exención dispuesta por el inciso i) del artículo 20 de la LIG, referido a las indemnizaciones laborales, que pierde sentido con la modificación del segundo párrafo del artículo 79.

La otra cuestión que marcamos en el artículo anterior, y traemos nuevamente en este artículo, ya que no ha sido modificada la redacción respecto al proyecto original, es la relativa a la consideración como ganancia (más allá de lo que entendemos que corresponde en relación con la gravabilidad) de los “montos indemnizatorios mínimos previstos en la normativa laboral aplicable”.

Dijimos que no logramos entender a qué se refiere la norma con “montos indemnizatorios mínimos”, ya que la LCT prevé un tope mínimo de una mejor remuneración, y un tope máximo de 3 veces el promedio de las remuneraciones del Convenio Colectivo aplicable.

Considerando que la reforma laboral considera la inclusión de lo dispuesto por la CSJN en el fallo Vizzoti, podemos suponer – si se consideró la correlación de ambas normas – que este sería el tope “máximo”. Pero no entendemos cuál sería a criterio del legislador el monto o tope “mínimo” al que alude. Si refiere al tope mínimo de una mejor remuneración, o denomina mínimo a lo que nosotros consideramos un tope máximo.

Seguridad Social

En materia de seguridad social se dan los cambios más resonantes, básicamente en cuatro planos:

- La modificación gradual de la alícuota de contribuciones patronales

- Establecimiento – también gradual – de un mínimo no imponible a efectos de las contribuciones de las seguridad social

- Eliminación paulatina de la posibilidad del cómputo como crédito fiscal en el IVA de un porcentaje de las remuneraciones imponibles

- Eliminación de las reducciones dispuestas por la Ley 26.940 respecto de micro y pequeños empleadores

Repasamos las cuestiones más relevantes en estos aspectos.

Alícuota única de contribuciones patronales

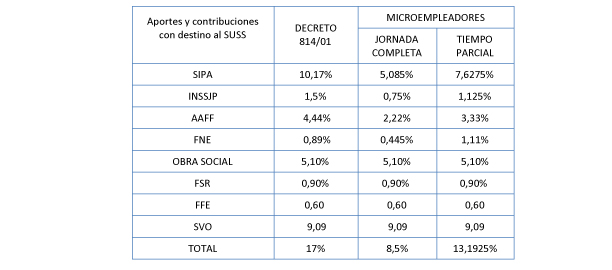

El Decreto 814/01 establece en su artículo 2 las alícuotas aplicables a las remuneraciones con destino a los distintos subsistemas de la seguridad social, regidos por las leyes 19.032 (Instituto Nacional de Servicios Sociales para Jubilados y Pensionados, INSSJP), 24.013 (Fondo Nacional de Empleo), 24.241 (Sistema Integrado de Jubilaciones y Pensiones, SIJP), y 24.714 (Régimen de Asignaciones Familiares), pertenecientes al sector privado.

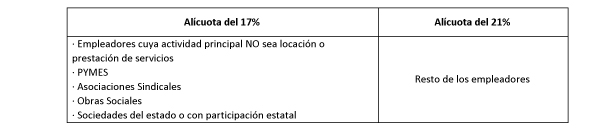

Este artículo 2, define en dos incisos los sujetos y las alícuotas aplicables en cada caso:

a. 21% para los empleadores cuya actividad principal sea la locación y prestación de servicios con excepción de:

-

-

-

- Asociaciones sindicales (ley 23.551)

- Obras sociales (leyes 23.660 y 23.661)

- PYMES (ley 24.467)

-

-

b. 17 % para el resto de los empleadores incluyendo las sociedades del estado o con participación estatal (ley 22.016).

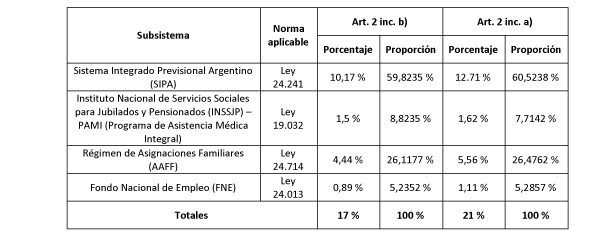

El estado actual de las alícuotas mencionadas, y los sujetos a los que son aplicables cada una de ellas se resume en el cuadro que sigue:

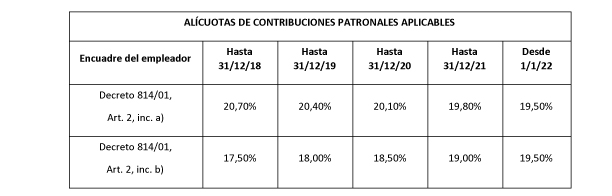

El nuevo artículo 2 del Decreto 814, modificado por la ley 27.430, establece una alícuota única del 19,5% para todos los empleadores del sector privado (los mismos que consideraba originalmente el Decreto), a la que se llegará de manera progresiva, según el siguiente detalle:

Es decir, se irá disminuyendo de a 0,3 puntos porcentuales por año la alícuota correspondiente a las empresas encuadradas en el inciso a), e incrementando a razón de medio (0,5) punto porcentual la alícuota para empleadores encuadrados en el inciso b) del artículo 2 del Decreto 814/01.

El primer tramo de alícuotas hasta el 31/12/18, según el cuadro precedente, se comienza aplicar a partir del 1º de febrero de 2018.

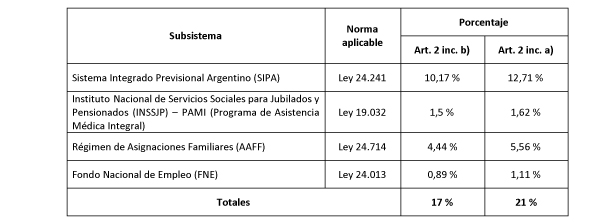

La distribución de las alícuotas entre los distintos subsistemas quedará establecida tal como lo está actualmente hasta el 31/12/21:

Esto implica la siguiente asignación de acuerdo a los porcentajes detallados en el cuadro anterior:

A partir del 1º de enero de 2022, la reglamentación dispondrá las proporciones en que se asignarán las alícuotas a cada subsistema de ahora en más.

A partir del 1º de enero de 2022, la reglamentación dispondrá las proporciones en que se asignarán las alícuotas a cada subsistema de ahora en más.

Establecimiento de un mínimo no imponible

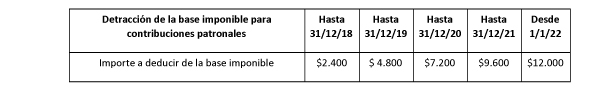

Se establece un monto que, desde enero de 2022, llegará a un importe actual equivalente a la suma de $ 12.000, y se deducirá de todas las remuneraciones brutas mensuales de manera gradual.

No obstante lo apuntado, este monto, que hoy asciende a la suma de $ 12.000, irá actualizándose desde enero de 2019 en base a las variaciones del Índice de Precios al Consumidor (IPC).

A valores actuales los montos a deducir de la base serían los siguientes:

El mínimo no imponible determinado de acuerdo al detalle anterior es aplicable a partir del 1º de febrero de 2018, por lo que de las remuneraciones del mes de febrero de 2018 (cuyo vencimiento para el pago de contribuciones patronales opera los primeros días del mes de marzo de 2018) se deberá detraer de la base la suma de $ 2.400 por empleado.

Como dijimos, estos importes están calculados tomando un 20% de la base inicial ($12.000), incrementándose anualmente a razón de un 20% adicional cada año.

Este importe de $ 12.000 se irá actualizando a partir del 01/01/19 por el IPC, por lo que el monto a deducir en 2018 será de $ 2.400, y los siguientes años los importes detallados en el cuadro deberán actualizarse en función del IPC, reflejando la variación de precios.

El importe se deducirá teniendo en cuenta las siguientes consideraciones:

- Será deducido cualquiera sea la modalidad de contratación del trabajador, incluso para trabajadores agrarios (ley 26.727)

- Para trabajadores a tiempo parcial el monto se aplica proporcionalmente de acuerdo a la jornada habitual de la actividad.

- En caso de trabajadores que hayan trabajado una fracción del mes (por haber ingresado con posterioridad al primer día del mes, o haberse desvinculado antes de la finalización del mismo) también corresponde proporcionar el monto deducible.

- En los meses en los que corresponda abonar el SAC (períodos de junio y diciembre), se deberá tomar un 50% del monto adicionalmente como deducción, en virtud del SAC devengado. En caso de liquidaciones por extinción del contrato de trabajo, por cualquier causa, se deberá detraer de la base la parte proporcional del SAC correspondiente al período del semestre trabajado.

- Por último, y de manera errada, la ley establece que también se deberá proporcionar el monto de detracción en caso de liquidación vacaciones proporcionales con motivo la extinción del contrato de trabajo. La norma hace mención a “liquidaciones proporcionales” de las vacaciones. En caso de referirse a las vacaciones gozadas, lógicamente pagas, que representan una remuneración y por ende se encuentran sujetas al pago de contribuciones patronales, sería redundante aclarar este punto. Entendemos que se refiere a los casos de liquidaciones proporcionales de vacaciones no gozadas por extinción de la relación laboral (ya que habla de ellas cuando trata también lo referente al SAC proporcional), y aquí hay un error legislativo, ya que en tal caso ese importe es de naturaleza no remunerativa, por constituir un rubro indemnizatorio, en tanto las vacaciones no serán gozadas por el trabajador que deja de prestar servicios. La misma suerte corre el SAC proporcional de esas vacaciones proporcionales liquidadas al momento de la extinción. No correspondería entonces detraer de esa base ningún importe.

Se deben respetar los topes mínimos dispuestos por el artículo 9 de la ley 24.241. Es decir, una vez descontado el monto deducible de la base, no podrá resultar un monto imponible inferior al correspondiente según los topes vigentes. Actualmente los montos imponibles están dispuestos por la Resolución (ANSES) 176-E, siendo el monto mínimo para contribuciones a la seguridad social de $ 2.520,60 mensuales, no aplicable para el caso del contrato a tiempo parcial (art. 92 ter, LCT)

Deberemos en la práctica contrastar el beneficio generado por la implementación de este mínimo no imponible, respecto a los beneficios que se derivan de la aplicación de la ley 26.940, que se tratará en el punto siguiente.

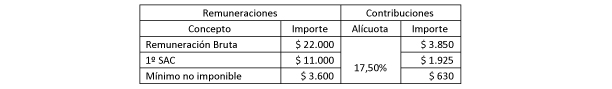

Ejemplos:

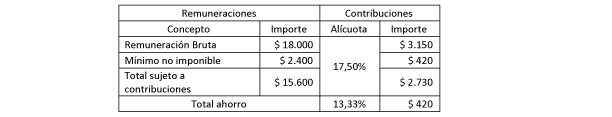

Caso 1

- Remuneración bruta total: $ 18.000

- Jornada: completa

Mes: febrero de 2018

Tener en cuenta que el porcentaje de ahorro se refiere a lo que se paga de menos en concepto de contribuciones patronales, del total anterior a la reforma. Es decir, se paga un 13,33% menos de contribuciones, en términos conceptuales. Esto no quiere decir que las contribuciones luego de las modificaciones normativas sean del 13,33%.

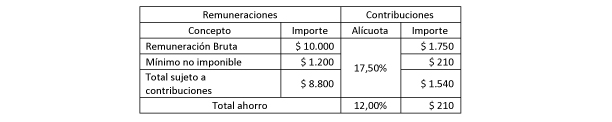

Caso 2

- Remuneración bruta total: $ 10.000

- Jornada: a tiempo parcial, equivalente a la mitad de la habitual

- Mes: febrero de 2018

Caso 3

- Remuneración bruta total: $ 22.000

- Jornada: completa

- Mes: junio de 2018

El Poder Ejecutivo podrá establecer que los mínimos se apliquen antes de las fechas pautadas según el cronograma que vimos.

A su vez, también podrá definir porcentajes distintos para trabajadores de PYMES de provincias alcanzadas por el Plan Belgrano.

Las provincias integrantes del Plan Belgrano son:

- Del Noroeste Argentino (NOA): Jujuy, Salta, Tucumán, Santiago del Estero, Catamarca y La Rioja.

- Del Noreste Argentino (NEA): Formosa, Chaco, Corrientes y Misiones.

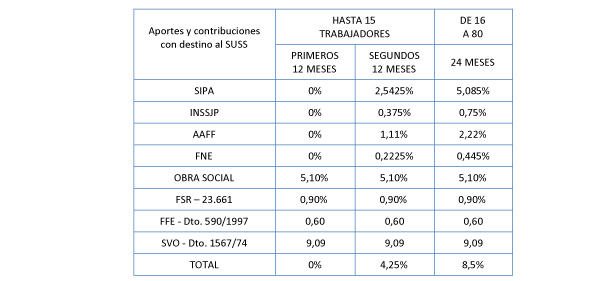

Eliminación de los beneficios dispuestos por Ley 26.940

La ley 27.430 establece que los microempleadores (Art. 18 de la ley 26.940) – aquellos con hasta 5 empleados (con la excepción de extenderse a 7) y facturación bruta total anual máxima, neta de impuestos, de dos millones cuatrocientos mil ($ 2.400.000) – podrán seguir haciendo uso de los beneficios, que recordamos en el cuadro que sigue, hasta el 1º de enero de 2022.

Los empleadores encuadrados en el artículo 24 de la ley 26.940 – quienes cuentan con más de 5 trabajadores y hasta un máximo de 80 – podrán continuar gozando de las reducciones por cada una de las relaciones laborales vigentes con el beneficio, hasta agotar el plazo de 24 meses dispuesto por la norma que lo otorga.

En ambos casos pueden optar por aplicar los mínimos no imponibles dispuestos por la nueva redacción del artículo 4 del Decreto 814/01 antes explicado. En ese caso quedarán excluidos de los beneficios de la ley 26.940.

En ambos casos pueden optar por aplicar los mínimos no imponibles dispuestos por la nueva redacción del artículo 4 del Decreto 814/01 antes explicado. En ese caso quedarán excluidos de los beneficios de la ley 26.940.

Esto último plantea dos cuestiones importantes a tener en cuenta:

- No pueden coexistir ambos beneficios. O se utiliza el mínimo no imponible, o se sigue gozando de los beneficios de la ley 26.940. No se puede por ende aplicar las alícuotas reducidas por los regímenes de la ley 26.940, a los montos de salarios brutos luego de detraer el mínimo no imponible, determinado por el nuevo texto del artículo 4 del Decreto 814.

- Por otra parte, surge la duda de si el hecho de optar por el beneficio de la ley 26.940, cuando es aplicable para algunos trabajadores de la empresa (bien por aplicación de lo dispuesto por el propio artículo 18 para el 6º y 7º de los trabajadores, bien por el aprovechamiento de los beneficios del artículo 24) implica que no pueda aplicarse el mínimo no imponible para el resto de los trabajadores. Es decir, si la opción excluyente lo es para toda la nómina de personal o sólo para aquellos que gozan el beneficio.

La ley establece que esto último va a estar definido por la reglamentación. Habrá que esperar al dictado de la misma, pero en principio entendemos que podrían convivir ambos esquemas, ya que el texto del artículo 167 de la norma dice que el mínimo no imponible es “para cada uno de los trabajadores”, lo que conlleva la posibilidad de individualizarlos. Lo mismo ocurre del otro lado con la ley 26.940, cuyo beneficio, en los casos en que fuera posible plantear la convivencia de ambas disposiciones, también es por cada empleado individualmente considerado.

De cualquier forma, y a efectos de evaluar la conveniencia de uno u otro régimen, será necesario realizar una comparación de cada caso, determinando el ahorro producido en el total de contribuciones patronales con cada una de las alternativas y según la situación de los trabajadores de la empresa, para definir el criterio más conveniente.

Se puede adelantar, que para el caso de microempleadores con trabajadores de jornada completa será más beneficioso durante 2018 y probablemente durante todo el 2019 lo dispuesto por la ley 26.940. Habrá que revisar los casos de contratos a tiempo parcial.

Algo que también es claro es el hecho de que para remuneraciones altas va a ser más más ventajoso el beneficio de la ley 26.940, que implica una reducción porcentual de las contribuciones, contra un monto fijo relativamente menor en comparación por aplicación de la ley 27.430, aún con las actualizaciones permitidas.

Cómputo de contribuciones como pago a cuenta de IVA

El decreto 814/01, establecía mediante su artículo 4º – sustituido íntegramente por la nueva ley – la posibilidad de computar como crédito fiscal en el IVA, el monto que resulta de aplicar a las bases imponibles de las contribuciones patronales efectivamente abonadas, definidas en el artículo 2 de la propia norma, los puntos porcentuales que se indicaban en el Anexo I que formaba parte integrante del mismo.

Este Anexo I también es derogado por la nueva norma, a partir del 1º de febrero de 2018. Desde ese momento y hasta el 31/12/21, los empleadores pueden computar como crédito fiscal en el IVA, de la misma forma que lo venían haciendo hasta la actualidad, el monto resultante de aplicar a dichas bases los puntos porcentuales que se establecen con la nueva ley 27.430 en su artículo 173, inciso d).

Por cuestiones de simplicidad, se remite al cuadro mencionado, que ha sido puesto a disposición para su consulta en nuestra página web.

Comentarios finales

Además de algunos comentarios que adelantamos al momento de tratar cada uno de los puntos centrales que involucra la reforma tributaria, resulta importante apuntar el hecho de que esta reforma no resulta de ninguna manera beneficiosa para las PYMES, menos aún aquellas instaladas en el interior del país.

Si bien se contempla la posibilidad de incrementar los porcentajes de cómputo del mínimo no imponible comentado, así como definir otros porcentajes para el caso de provincias integrantes del Plan Belgrano. Se unifica el porcentaje de contribuciones en un 19,5%, para todas las empresas. Es decir, una empresa que antes podía quedar encuadrada en el inciso a) del artículo 2 del Decreto 814/01, ahora tributará a la misma alícuota y computará el mismo mínimo no imponible que una pequeña o microempresa.

Está claro que para el caso de remuneraciones más altas el mínimo no imponible va a representar un porcentaje menor de reducción respecto a las cargas sociales. Lo cual redunda en un beneficio comparativo para las PYMES. Pero no se ven regímenes de reducción de contribuciones específicos para pequeñas y medianas empresas, considerando que se incrementa la alícuota de contribuciones en 2,5 puntos porcentuales (de 17% a 19,5%) en un horizonte de 5 años.

Tampoco se ven beneficios para empresas radicadas en sectores del país con problemas de empleo. Ya que el beneficio del cómputo del crédito fiscal en el IVA, que para el caso de provincias como Salta, Misiones o Santa Cruz llegaba a rondar el 10%, representando un importante beneficio, no se verifica ni compensa con algún otro incentivo, al menos hasta el momento.

Estas y otras cuestiones deberán ser consideradas a través de la reglamentación, o elaborar normativa que acompañe el ansiado crecimiento de empleo y las alternativas que pueda representar el blanqueo laboral que se encuentra en trámite legislativo.