Bono para trabajadores del sector privado

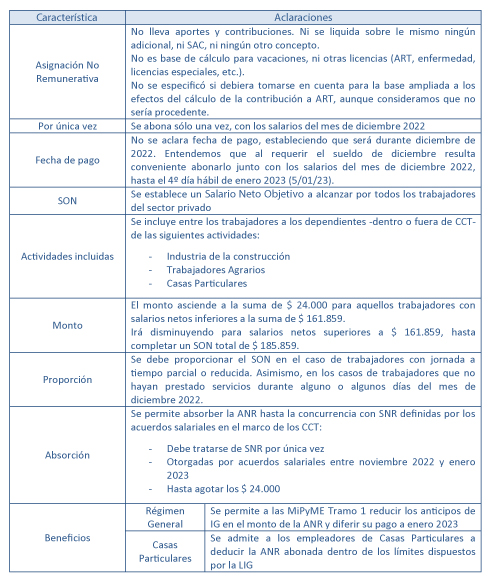

El Poder Ejecutivo decidió que los empleadores del sector privado deben otorgar a sus trabajadores una asignación no remunerativa (ANR) por única vez junto con los salarios del mes de diciembre de 2022.

El Decreto 841/22 establece la ANR para los siguientes trabajadores en relación de dependencia del sector privado:

- Trabajadores regidos por la LCT: tanto fuera de CCT como convencionados.

- Trabajadores obreros de la construcción: según ley 22.250

- Trabajadores agrarios: ley 26.727

- Trabajadores de casas particulares: ley 26.844

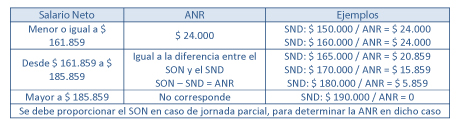

La ANR ascenderá a la suma máxima de $ 24.000, según el monto del salario neto de diciembre (SND) 2022 de los trabajadores, y será abonada por los empleadores durante el mes de diciembre de 2022.

Para acceder a la ANR, los trabajadores deberán contar con un salario neto a diciembre 2022 (SND) inferior al equivalente a 3 SMVM (según valor vigente a diciembre de 2022), que será el Salario Objetivo Neto que determina el PEN que debe percibir todo trabajador privado (que preste servicios en jornada completa).

Con respecto a la conformación de este Salario Objetivo Neto (SON), el mismo:

- Incluye tanto conceptos remunerativos como no remunerativos netos.

- Excluye el SAC.

Es decir que se van a tener en cuenta:

- Todos los rubros que perciba el trabajador privado.

- Durante el mes de diciembre 2022.

- Sin considerar el SAC del segundo semestre 2022.

- Tanto remunerativos como no remunerativos, siempre que se trate de importes netos (de bolsillo), es decir, previos descuentos o retenciones que puedan corresponder.

El SMVM de diciembre asciende a la suma de $ 61.953, por lo que, en consecuencia:

- El Salario Objetivo Neto (SON) de referencia para percibir la ANR es de $ 61.953 x 3 = $ 185.859

La suma de $ 24.000 estará destinada a completar el SON de referencia de $ 185.859, definido por el PEN.

Como dijimos, el decreto prevé que la ANR debe ser abonada por los empleadores en el mes de diciembre de 2022.

- Del decreto se desprende que deberá pagarse durante diciembre 2022, es decir hasta el día 31/12/22 inclusive.

- Consideramos que para obtener el SND debemos contar con el mes completo y liquidado, con lo cual entendemos que no debería existir inconveniente para abonar la ANR junto con los salarios del mes de diciembre 2022, hasta el 4º día hábil del mes de enero de 2023, esto es, hasta el 5/01/23.

Importante: remarcamos que se hace referencia en todos los casos al sueldo NETO (previos descuentos legales) del mes de diciembre 2022, y NO al salario bruto (antes de descuentos de ley) de dicho mes.

El monto dependerá del salario neto total del trabajador y la proporción de la jornada trabajada.

- Será entonces equivalente a la suma de $ 24.000 para aquellos trabajadores que presten servicios en jornada completa que perciben salarios netos, correspondientes al devengado en el mes de diciembre de 2022, menores o iguales a $ 161.859.

- Nunca cobrará menos de $ 24.000 en el caso de jornadas completas. Si el sueldo de diciembre fuera de $ 150.000, cobrará $ 24.000.

- En ningún caso la ANR a percibir será mayor a $ 24.000.

- Y equivalente a la diferencia entre el SON ($ 185.859) y el salario neto de diciembre (SND) menor a $ 185.859, pero superior a la suma de $ 161.859, para el caso de trabajadores en jornada completa con SND superiores a $ 161.859 pero menores a $ 181.859.

Por lo tanto, si los trabajadores perciben menos de $ 185.859 netos, cobrarán una ANR que les permita llegar a dicho monto de $ 185.859, pero nunca superarlo.

- Ejemplo: si un trabajador que labora en jornada completa percibe un sueldo neto a diciembre 2022 por todo con concepto (sin SAC) de $ 175.000, no cobrará el total de $ 24.000, sino los $ 10.859 ($185.859 – $ 175.000) necesarios para llegar al sueldo neto de $ 185.859, asumiendo que realiza una jornada completa:

- $ 175.000 + $ 10.859 = $ 185.859

En definitiva, lo que busca el decreto es que los trabajadores privados no perciban un monto neto inferior al SON al mes de diciembre 2022, por lo que el empleador deberá completar el sueldo mencionado con la ANR hasta llegar a ese monto objetivo de $ 185.859 (o su proporción en caso de jornada parcial), para que ningún empleado quede por debajo del mismo. Cuando la prestación de servicios del trabajador es inferior a la jornada legal o convencional, los montos mencionados serán expresados en forma proporcional a la jornada trabajada.

Donde:

- SND: Sueldo Neto de diciembre 2022

- SON: Sueldo Objetivo Neto

Cuando la prestación de servicios es inferior a la jornada legal o convencional, los trabajadores percibirán la ANR en forma proporcional, de acuerdo a establecido en el CCT aplicable o de acuerdo a las normas aplicables en función de su modalidad de contratación.

- Ejemplo: si se trata de un trabajador fuera de CCT, se debe considerar la jornada legal (derivada de la ley 11.544) de 48 horas semanales (resulta más práctico apelar a la referencia semanal, ya que la cantidad de horas diarias puede variar en la semana entre un día y otro) y proporcionar el salario objetivo neto de referencia (SON). Si el trabajador cumple una jornada de 30 horas semanales (v.gr.: trabaja de lunes a viernes 6 horas diarias), el cálculo será el siguiente:

- SON jornada completa = $ 185.859

- Proporción jornada 30 hs. semanales: $ 185.859 / 48 x 30 = $ 116.161,88

En caso de trabajadores bajo CCT, se debe atender a la jornada convencional determinada por la actividad. En muchos casos la jornada es inferior a la legal (v.gr.: UTEDYC, con 44 horas semanales; empleados de locutorios, también con 44 horas; SMATA-ACARA con 45 horas semanales, entre muchos otros casos).

Importante: recordamos que la jornada parcial es aquella INFERIOR a 2/3 de la jornada habitual de la actividad. Con lo cual, se podrá proporcionar el SON, y consecuentemente la ANR, en el caso que la jornada cumpla esta condición.

- Ejemplo: para una jornada semanal legal de 48 horas, la jornada debe ser INFERIOR a 32 horas (48 / 3 x 2 = 32).

Para el caso de las actividades incluidas expresamente por el decreto tenemos:

- Construcción: la jornada es de 44 horas semanales, con lo cual el divisor para proporcionar será justamente 44.

- Agrarios: la jornada semanal también es de 44 horas.

- Casas particulares: jornada de 48 horas semanales.

- El Personal de Casas Particulares recibirá un monto proporcional a la cantidad de horas dedicadas en el mes para cada uno de sus empleadores, en caso de pluriempleo.

En consecuencia, la ANR se aplicará a los trabajadores que perciben salarios netos correspondientes al devengado en el mes de diciembre de 2022, inferiores a $ 185.859 o el monto proporcional en el caso de que la prestación de servicios del trabajador fuere inferior a la jornada legal o convencional.

Ejemplo: Si un trabajador percibe un SND de $ 100.000 por una jornada semanal de 25 horas, deberá compararse dicho monto con el SON proporcionado a su jornada. Así, considerando como referencia la jornada legal de 48 horas:

- $ 185.859 / 48 x 25 = $ 96.801,56

- Vemos que como el SON (de $ 96.801,56) está por debajo del sueldo neto percibido, no debe abonarse ANR alguna.

- En cambio, si el sueldo neto del empleado por el mes de diciembre fuera de $ 80.000, debería cobrar como ANR, la diferencia entre dicho monto y el SON de referencia: $ 16.801,56 ($ 96.801,56 – $ 80.000)

En el caso del personal de casas particulares, también debe realizarse la proporción, en base a 48 horas semanales, como marcamos más arriba. Entonces, si contamos con una empleada de casas particulares que trabaja 20 horas semanales, deberá realizarse la proporción: SON / 48 x 20.

Importante: aunque el decreto no lo aclara, consideramos que, si debe proporcionarse a la jornada realizada, también corresponderá proporcionar a los días laborados. Como no hay una referencia al año, o al semestre, y la única referencia es al mes de diciembre 2022, deberá proporcionarse la ANR en función de los días laborados en dicho mes.

- Ejemplo: Si el trabajador debiera percibir un sueldo neto mensual por diciembre de 2022 de $ 168.000, pero tuvo 10 días de inasistencias (por ausencias con o sin aviso, licencia sin goce de haberes, suspensiones, u otra causal que importe el descuento de los días no trabajados), se proporcionará el sueldo mensual, y así también la ANR.

- Cálculo del SND: $ 168.000 – $ 56.000 (importe neto de 10 días no trabajados: $ 168.000 / 30 x 10 = $ 56.000).

- $ 168.000 – $ 56.000 = $ 112.000 = SND

- En este caso no se trata de una jornada parcial, sino de un trabajador que presta servicios en jornada completa pero no trabajó todos los días del mes de diciembre. Por consiguiente, se debe ajustar el SON:

- 185.859 / 30 x 20 = $ 123.906

- En consecuencia, debería percibir una ANR de $ 11.906 ($ 123.906 – $ 112.000).

- Cálculo del SND: $ 168.000 – $ 56.000 (importe neto de 10 días no trabajados: $ 168.000 / 30 x 10 = $ 56.000).

Aunque la norma tampoco lo aclare, consideramos que la ANR deberá considerarse a los efectos de determinar el importe de la asignación familiar por maternidad, en el caso de trabajadoras que se encuentren cursando esta licencia.

Incluso debe contemplarse su pago en los casos de trabajadores con licencia por enfermedad inculpable o por accidentes laborales y enfermedades profesionales (estas últimas en el marco de la ley de riesgos del trabajo), así como otras licencias pagas.

La ANR podrá ser absorbida hasta la concurrencia de las sumas no remunerativas establecidas en el marco del CCT aplicable, en caso de haberse acordado o estuviese previsto el pago de asignaciones no remunerativas por única vez o beneficios equivalentes entre noviembre de 2022 y enero de 2023.

Remarcamos las pautas que establece el decreto al respecto de la absorción de la ANR:

- Se puede absorber hasta la concurrencia con sumas no remunerativas establecidas por acuerdo paritario del CCT, que cumplan las siguientes condiciones:

- Deben ser necesariamente no remunerativas.

- Deben ser por única vez, y no tratarse de sumas no remunerativas que se determinen en todos o la mayoría de los meses. En este caso se deberá atender a la redacción de las cláusulas del acuerdo colectivo (“por única vez”).

- Debe tratarse de SNR otorgadas durante diciembre 2022 y enero 2023, no antes o después.

- Hasta un máximo de $ 24.000 (en el caso de salarios netos inferiores a $ 161.859).

Aplicación práctica: el acuerdo salarial vigente del CCT establece una SNR por única vez de $ 30.000, a abonarse durante los meses de noviembre y diciembre 2022 y enero de 2023, en 3 cuotas mensuales iguales y consecutivas.

- En este caso, suponiendo que corresponde abonar a los trabajadores el total de la ANR, de $ 24.000, podrá absorberse la totalidad de la misma.

- Se tomarán los $ 10.000 abonados en noviembre 2022 como pago a cuenta de los $ 24.000. Y los $ 10.000 abonados en diciembre y enero ($ 20.000 en total) cubrirán el saldo de $ 14.000 restante. No debiendo entonces abonar una suma adicional en dicho caso, en tanto la SNR definida en el marco del CCT supera la ANR establecida por el decreto 841.22.

Ejemplo: La FAECYS, acordó el pago de un bono de fin de año para supermercados, con los representantes de las empresas COTO, Carrefour, Cencosud, Chango Más y Día %.

- Se otorgará un bono extraordinario de fin de año, por la suma de $ 30.000 para todos los trabajadores de comercio de dichas cadenas.

- En este caso -lógicamente- se cumple el requisito necesario para la absorción de la totalidad de la ANR dispuesta por el decreto 841/22.

Las MiPyME Tramo 1 que cuenten con Certificado MiPyME vigente al 17/12/22 (fecha de entrada en vigencia del decreto) podrán reducir los anticipos del Impuesto a las Ganancias en un 50 % del monto total abonado en concepto de la ANR y diferir su pago para el ejercicio del año 2023, de acuerdo con lo que establezca AFIP.

Los empleadores del “Régimen de para el Personal de Casas Particulares” que hubieren abonado el importe correspondiente a la ANR, podrán deducir la misma del Impuesto a las Ganancias, de acuerdo con las condiciones que establezca la AFIP, ya que integra la contraprestación por los servicios prestados.

- No se amplía la deducción en este monto, sino que se considera como parte de la retribución sujeta a deducción.

- Recordamos que esta deducción asciende a un máximo equivalente a la GNI del período fiscal.

Los empleadores de Casas Particulares que no se encuentren alcanzados por la posibilidad de deducir la ANR (por no ser sujetos del impuesto a las ganancias), pueden solicitar el reintegro de hasta el 50% de lo abonado en concepto de ANR de conformidad con las condiciones y modalidades que establezca la AFIP, quien deberá a su vez verificar el cumplimiento de los requisitos de presentación.

Consideraciones finales A continuación, resumimos las características y cuestiones más relevantes definidas por el decreto 841/22 respecto a esta ANR.